〜ASEAN投資〜地域ハブへと成長していくタイのEV市場

ASEAN自動車生産の中心的存在であるタイは、自動車サプライチェーンを活用し、電気自動車(EV)生産の地域ハブになることを目指しています。二輪車が交通・輸送方法の大半を占めている中、EVの導入は増加傾向にあり、特に乗用車分野では2023年9月までに普及率が10%に達する見込みでした。EVトラック分野では当初、困難が予想されましたが、持続可能性に向けた世界的なトレンドがタイの物流業界における導入拡大を促進していくと予想されています。タイ政府がバンコク以外にもEV支援政策を拡大するにつれて、タイの自動車セクターは今後進化し続けると期待されています。

今回の記事では、タイのEV市場の現状を掘り下げ、今後の展望をお伝えします。

タイのEVセグメント

電動二輪車(E2W)

タイの電動二輪車(E2W)市場は、総二輪車台数2,260万台のわずか0.1%に過ぎませんが、2020年から2022年にかけて年平均成長率(CAGR)150%と著しい伸びを示しています。2022年に販売されたEV二輪車は9,886台で、普及率は約0.5%に成長しました(総二輪車年間販売台数180万台)。主な企業は、Deco社(市場シェア29%)とH SEM社(市場シェア16%)となり、AJ EV Bike社は2023年第1~3四半期に400%以上の成長を遂げ、今後注目すべきブランドになるでしょう。セブンイレブンなどの大手企業はEVスクーターを戦略的に採用し、大幅なコスト削減と環境面のメリットを実現しています。

今後、タイ政府はEVロードマップ「30@30」の一環として、2030年までにE2Wを年間67万5,000台生産することを目標としています。現在のEVバイクのバッテリーには、現地生産と輸入の両方ありますが、PTT社とKYMCO社の提携などの事例から現地生産能力の強化が進んでいることがわかります。タイ政府は支援として、EVバイクのバッテリー製造企業に対して最低3年間の法人所得税(CIT)を免除し、今後は他の免除を追加する可能性があります

出典:タイ陸運局

出典:タイ陸運局

電動三輪車(E3W)

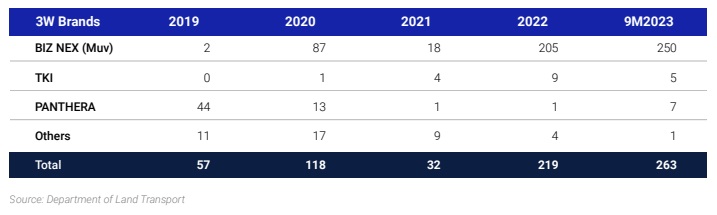

タイの電動三輪車(E3W)市場は力強く成長しており、特にタイの代表である「トゥクトゥク(Tuk-Tuk)」は2022年~2023年9月の期間に49%増という著しい伸びを記録し、現在タイでは約761台のEV三輪車が走っています。この急成長は、バンコク初の「電動トゥクトゥク配車サービス」MuvMi社が後押ししています。MuvMi社はBiz Next Motor Company社と提携し、電動トゥクトゥクの保有台数を2023年に350台から1,000台に拡大することを目指しており、2028年には5,000台に達することを想定しています。トゥクトゥクの登録プロセスをより合理化するための法的枠組みは、さらなる市場拡大にとって重要な要因とされています。50%以上のトゥクトゥクとほぼすべてのE3Wがバンコクに集中しており、2022年にはBiz Next社が94%と圧倒的な市場シェアを誇っています。その他、TKI、Sumota、Panthera、KYBURZの4社も2022年のタイE3W市場での主な企業です。未来のタイ都市交通で重要な役割を果たす電動トゥクトゥク市場は、今後も拡大が見込まれている。

電動四輪車(E4W)

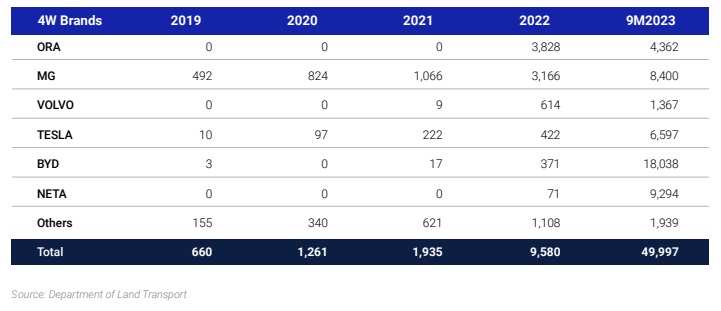

タイのEV市場で一番急拡大しているセグメントは電動四輪車(E4W)乗用車です。その新車販売台数は2023年9月時点で400%増と目覚しく、5万台を超えています。BYD、Neta、MGなどの中国BEVブランドがタイのEV市場を支配しており、2023年の市場シェアは70%超となっています。タイのEV部品、特にバッテリーへの投資は、BEV市場における競争優位性に貢献しています。戦略的立地、積極的な政策、インフラへの投資により、タイは進化し続けているEV市場において重要な役割を担っています。

E4W市場では、手頃な価格、標準的な価格、プレミアム価格と3つのセグメントに分けられます。手頃な価格のセグメントでは、中国メーカーが売上の75%以上を占めていますが、現在タイのE4Wセグメントの競争環境は激化しており、現地生産工場に投資するブランドが増えています。タイ政府のEV減税政策と電池メーカーへの補助金は、EVサプライチェーンを強化し、輸入への依存を減らすことで、消費者にとってEVをより身近で手頃なものにし、タイを東南アジアでのEV生産ハブとして確立することを目標としています。

出典:タイ陸運局

出典:タイ陸運局

出典:タイ陸運局

電動大型商用車(バスとトラック)

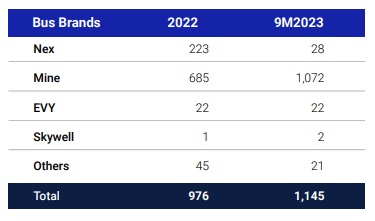

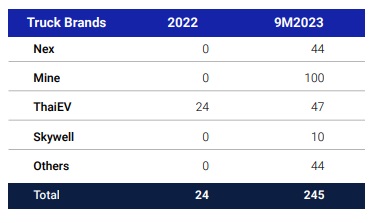

2022年~2023年9月で、タイでのEVバス登録が1,145台(17%増)、EVトラック登録が245台(920%増)、EV大型商用車の市場は相当な成長を遂げています。「MINE Mobility」というブランドが市場をリードし、EVバス市場で96%、EVトラック市場で59%のシェアを確保しています。その中で、特にラストマイル配送用の軽商用トラックの需要が増加しています。EVのトラックは積載量や航続距離の懸念、そして長距離ドライブの充電インフラの課題がまだ残っていますが、小規模ながらもEVトラック市場は成長しており、2023年9月時点で271台のEVトラックがタイで稼働しています。EV商用車の需要が増加するにつれ、タイ市場では現地生産の拡大が見込まれています。

拡大する充電インフラネットワーク

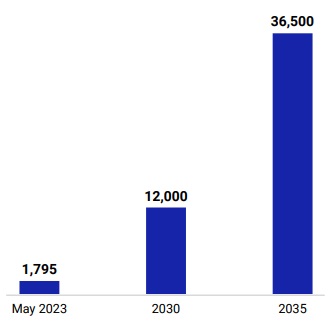

タイの充電インフラは、政府の支援政策と民間企業の投資に支えられ、積極的に進化しています。2023年9月時点で、タイには4,806基のAC充電器と3,896基のDC急速充電器が設置されています。特にDC充電器は今後も増加し続けると予想され、国家EV政策委員会は2030年までに12,000基、2035年までに36,500基のDC充電器を設置する目標を掲げています。しかし、現在のEVとDC充電器の比率はまだ不足で、今後増加し続けるEVをサポートするために充電インフラのネットワークを改善する必要があります。

サイアム商業銀行とINNOPOWER社の協力により、住宅所有者や小売業者が店舗をEV充電スタンドにできる「EVホームモデル」支援が導入されました。バッテリー交換サービスは人気を集めていますが、標準化に関する課題に直面しています。タイ政府は、官民連携を通じて、2030年までに1,450ヶ所のバッテリー交換ステーションを設置することを目標に、EVバイク用の標準バッテリーパックを確立するための研究を進めています。標準化における課題、製品差別化における潜在的な制限、バッテリーパックの規格における地域差などの問題に対処するために、地域レベルでの協力がとても重要です。例えば、大型商用車の充電インフラ、特にバスとトラックは、スペースの制約と高い電力要件に関連する課題に直面しています。EV市場が成熟するにつれて、充電インフラの整備が急務になってきます。

タイは充電スタンドを国家送電網に依存していますが、電気の発電、送電、配電を最適化できるスマートグリッド技術はまだ開発の初期段階です。現在、エネルギー管理、太陽光発電、バッテリー蓄電システム(BESS)を中心に、スマートグリッド技術の統合に関するプロジェクトが始まっています。スマートグリッド技術の普及は、多額の投資と太陽光発電容量の制限などの難点があり、政府の支援政策だけでなく業界の協力が不可欠です。

出典:YCP Solidiance「Dominating SEA’s EV Revolution: The Ultimate Guide to the EV Market in Thailand」

まとめ

タイの電気自動車(EV)産業の着実な成長と調整は明確です。タイ政府はEV産業の地域ハブになる目標を積極的に追求し、業界内の戦略的パートナーシップを育み、充電インフラの整備を拡大しています。ASEAN地域のEV推進における重要な一員として位置づけられるタイには、まだ残っている課題はありますが、今後の成長につれ、見込みのある事業戦略・投資機会になるチャンスを見逃せません。

次回の記事では、現在のタイEV市場にある課題とタイEV市場への投資チャンスについてご紹介する予定です。

情報源:YCP Solidiance「Dominating SEA’s EV Revolution: The Ultimate Guide to the EV Market in Thailand」2023年12月